-

BIST 100

11631,54%1,16En Düşük11510,19En Yüksek11675,73

11631,54%1,16En Düşük11510,19En Yüksek11675,73 -

DOLAR

43,04%0,05Alış43,0430Satış43,0464En Yüksek43,0524

43,04%0,05Alış43,0430Satış43,0464En Yüksek43,0524 -

EURO

50,33%-0,15Alış50,3256Satış50,3355En Yüksek50,4892

50,33%-0,15Alış50,3256Satış50,3355En Yüksek50,4892 -

EUR/USD

1,17%-0,36Alış1,1680Satış1,1681En Yüksek1,1725

1,17%-0,36Alış1,1680Satış1,1681En Yüksek1,1725 -

ALTIN

6134,84%2,32Alış6134,60Satış6135,08En Yüksek6136,83

6134,84%2,32Alış6134,60Satış6135,08En Yüksek6136,83

-

BIST 100

11631,54%1,16En Düşük11510,19En Yüksek11675,73

11631,54%1,16En Düşük11510,19En Yüksek11675,73 -

DOLAR

43,04%0,05Alış43,0430Satış43,0464En Yüksek43,0524

43,04%0,05Alış43,0430Satış43,0464En Yüksek43,0524 -

EURO

50,33%-0,15Alış50,3256Satış50,3355En Yüksek50,4892

50,33%-0,15Alış50,3256Satış50,3355En Yüksek50,4892 -

EUR/USD

1,17%-0,36Alış1,1680Satış1,1681En Yüksek1,1725

1,17%-0,36Alış1,1680Satış1,1681En Yüksek1,1725 -

ALTIN

6134,84%2,32Alış6134,60Satış6135,08En Yüksek6136,83

6134,84%2,32Alış6134,60Satış6135,08En Yüksek6136,83

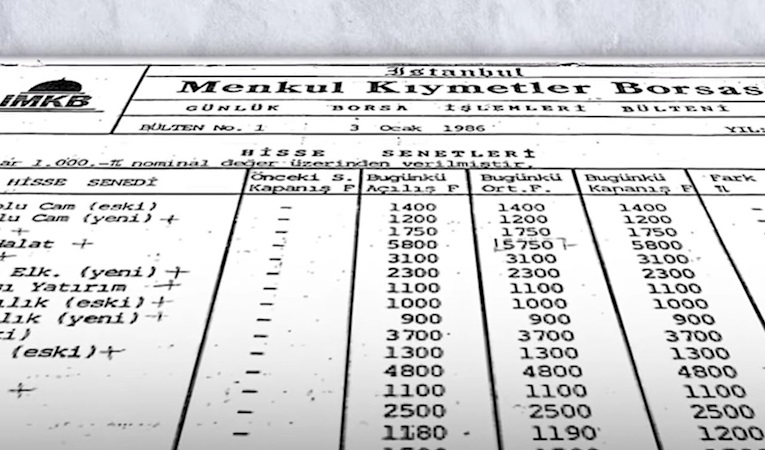

Borsa’nın Yaz Stratejisi

İMKB, dünya borsalarına paralel olarak Mart-Nisan arasında yaklaşık yüzde 30 prim yaptı. Şimdi gözler kar satışlarında ve yaz aylarına yönelik hesaplarda… Tacirler Menkul Değerler Genel Müdürü Mura...

İMKB, dünya borsalarına paralel olarak Mart-Nisan arasında yaklaşık yüzde 30 prim yaptı. Şimdi gözler kar satışlarında ve yaz aylarına yönelik hesaplarda… Tacirler Menkul Değerler Genel Müdürü Murat Tacir, artık 21.000 düzeylerinin pek mümkün olmadığına dikkat çekiyor. Yaz aylarında satışların gelebileceğini, bu dönemde hisse değiştirmelerin yaşanacağını söylüyor. Orta vade için hala hisselerin cazip olduğunu belirtiyor ve “Kısa vadede ise primli hisselerde kâr satışı gözlenecek. Prim yapmamış, defansif yapısı güçlü hisselere dönülecek” diyor.

Kasım ayında gördüğü 21.000 seviyesinden başlayarak 28 bin seviyesine 1.5 ayda yükselen İMKB-100 Endeksi, Mart ayı başında 22.500 seviyelerinde yeni bir dip yaptıktan sonra, Nisan ayında ABD Başkanı Obama’nın Türkiye’ye gelmesi, seçim sonrasında IMF beklentilerinin üst seviyeye çıkması ve yurt dışındaki olumlu havanın etkisiyle 30.000 seviyelerini test etti. Yaklaşık 1.5 ayda yüzde 30’luk bir prim yaşandı. Dolar bazında prim oranı yüzde 50 seviyelerine çıktı. Şimdi piyasalarda bir trend değişiminin yaşanıp yaşanmayacağı tartışılıyor.

Tacirler Menkul Değerler Genel Müdürü Murat Tacir, trend değişiminden bahsetmek için henüz erken olduğunu, ancak orta vadeli düşünen yatırımcılar için hisse senedi piyasalarının hala cazip olduğunu söylüyor. Kısa vadede ise olası kâr satışlarına karşı hisse senedi değişimlerinin yaşanmasını bekleyen Tacir, “Primli hisselerden primsiz hisselere doğru bir eğilim gözleyeceğiz” diyor. Dövizi bir yatırım aracı olarak görmeyen Tacir, yine portföylerde muhakkak TL bulundurulmasını tavsiye ediyor. Tacirin piyasalarla ilgili beklentileri şöyle:

Yükselişte İMKB’nin Performansı

Yerli ve yabancı yatırımcı için 21.000-22.000 artık marjinal olarak niteleyebileceğim noktalar. Artık bu seviyelerde şirket değerlemeleri, bilanço performansları bir kenara bırakılıyor ve likiditeye bakılıyor. Likiditesi yüksek hangi hisseler varsa, yatırımcılar bu hisselerde pozisyonlarını artırıyor.

Böyle bir durumda da borsanın lokomotifi olarak bankacılık hisseleri ön plana çıktı. Endeks ile bankacılık endeksi karşılaştırmasına bakıldığında, bu sektörün endeksin çok üzerinde bir performans sergilediği gözlendi.

Böyle bir durumda da borsanın lokomotifi olarak bankacılık hisseleri ön plana çıktı. Endeks ile bankacılık endeksi karşılaştırmasına bakıldığında, bu sektörün endeksin çok üzerinde bir performans sergilediği gözlendi.

Bunun yanında imalat sektöründe ciddi küçülmeler olsa da, Türk bankacılık sisteminin 2001 krizi sonrasında daha güçlü bir yapıya kavuşması, krizde avantajımız oldu. Merkez Bankası’nın son dönemdeki faiz indirimleri de bankaların üç aylık bilançodaki kâr beklentilerini yukarı çekti. Bu faktörlerin de bankacılık hisseleri üzerinde etkili olduğunu unutmamak gerekiyor.

Yükseliş Kalıcı Olacak mı?

Genel olarak seçim sonrasında Obama ve IMF desteğiyle böyle bir yükseliş yaşanmasını zaten bekliyorduk. Hatta benim öngörüm 2 sent seviyelerinin, TL bazında 31.000-32.000 seviyelerinin test edilmesi şeklindeydi. Yine yükselişin devamı için yurt dışı piyasaları iyi analiz etmek gerekiyor. Çünkü, İMKB’de yüzde 63’lük yabancı payını dikkate aldığımızda, korelâsyonunun çok yüksek olduğunu görüyoruz. Bu yüksek korelasyonda yurtdışından bağımsız hareket etmek çok zor.

Yapılan değerlendirmelere bakıldığında krizin en dip noktası belki görüldü. Ancak, dipteki hareket ne kadar sürecek, bu konuda tartışmalar var. Yurtdışında da üç aylık bilanço verileri inceleniyor. Yine büyüme, istihdam, finans sektörü verilerine bakılıyor. Toparlanma sinyallerinin en erken yılın son çeyreğinde, belki 2010’da görülmesi bekleniyor. Dünyada yaşanması muhtemel bir toparlanmada ise krizde ciddi bir sınav veren Türkiye’nin çok daha iyi noktalarda olacağını düşünüyorum. Türkiye için çok da karamsar değilim.

Türkiye’ye İlgi Artar mı?

Gelişmekte olan ülkeler bazında bakıldığında, birçok ülkede finans sektörü ağırlıklı ciddi sorunlar yaşanıyor. Doğu Avrupa ülkelerinin durumu ortada… Rusya, kriz döneminde piyasalarını zaman zaman kapatmak durumunda kaldı.

Türkiye’de böyle bir durum söz konusu olmadı. Likidite sorunu yaşanmadı. Finans şirketleri de 2001’kirizi sonrası yapılanmanın etkisiyle güçlü durumda. Bunlar diğer ülkelere göre çıkış döneminde Türkiye’nin avantajı olacak.

İMKB’ye Satış Gelecek mi?

Çok kötümser değilim. Yaşanan yükselişin muhakkak bir kâr satışı görülecektir. Genel olarak yaz ayları da mevsimsel olarak düşük performanslı aylardır, sakin bir dönem geçiririz. Burada önemli olan kâr satışının ne seviyeye kadar geleceği. 21.000-22.000 seviyelerindeki marjinal dip seviyelerinin tekrar görülmesini beklemiyorum. Burada temel faktör, endeksi taşıyan bankacılık sektörünün güçlü yapısı ve üç aylık bilançodaki yüksek kâr beklentisi olacak.

Krize En Dayanıklı Sektör

Kesinlikle. Çünkü, endeks hisseleri geri plana itilecek ve krize dayanıklı hisseler daha öne çıkacak. Yani primli hisselerden daha az prim yapmış, mali yapısı güçlü sektörel beklentisi iyi hisselere doğru bir hisse senedi değişimi yaşanacak.

Yine son dönemde yaşanan yükselişe ayak uyduramamış hisseler var. Mutlaka bu hisselere bakılacak. Yükselişe ayak uyduramayan sanayi şirketleri arasında, krizden gördüğümüzden daha fazla darbe almış olanlar var. Bilançolar daha dikkatli analiz edilerek bu hisseler tespit edilecek.

Merkez’in Faiz İndirimi

Kasım ayından bu yana faizlerde yüzde 7’lik bir düşüş yaşandı. Mayıs ve Haziran toplantılarında da 50 veya 75 baz puanlık bir indirim daha söz konusu olabilir.

MB’nin bu tavrını oldukça cesur ve doğru buluyorum. MB’nin piyasanın çok iyi dönemlerinde faizi indirmediği için eleştirenlerden olduğum gibi son uyguladığı politikaları destekleyenlerdenim. MB’nin bu krizden alnının akıyla çıkacağını düşünüyorum. IMF anlaşmanın gerçekleşmesi de bir çok sıkıntıyı ortadan kaldıracaktır.

Dövizde Neler Olacak?

Öncelikle dövizi bir yatırım aracı olarak görmediğimi ifade etmeliyim. Döviz borcu, döviz geliri olanların haricinde yatırımların TL bazında değerlendirilmesini tavsiye ediyorum. Piyasalarda risklerin arttığı dönemlerde, daha önce gördüğümüz 1.8 seviyelerini tekrar görebiliriz. IMF anlaşmasının gerçekleşmesiyle yurt dışına bağlı olarak 1.50 seviyeleri de söz konusu olabilir. Döviz hareketinde paritenin de etkisini unutmamak gerekiyor. Bu nedenle kuru tahmin etmek çok zor. Böyle bir zorlukta dövize yatırım yapmak da güçleşiyor.

Nasıl Portföy Oluşturmalı?

Yaz ayları için bir kâr satışı bekliyoruz. Yani bir gerileme olabilir. Ancak, bu orta vade için endeksin pahalı olduğu anlamına gelmez. Kısa vade için tabii ki yatırımcı portföyünde hisse senedi oranını azaltmalı, primli hisselerden primsizlere geçilmeli.

Ancak, orta vadeli düşünen bir yatırımcı için hisse senedi seviyeleri Türkiye’nin potansiyelini de düşündüğümüzde değerleme olarak hisse senetleri cazip seviyelerde. Hatta bazı sanayi şirketleri var, kasasındaki paradan daha aşağı seviyelerde işlem görüyor.

Yatırımcı için dövizi önermiyorum. TL’ye bakıldığında yüzde 10 reel faizin verildiği dönemden, şimdi yüzde 12.5 faizin verildiği günlere geldik. Yatırımcı bu oranı beğenmeyebilir. Ancak, içinde bulunduğumuz konjonktür düşünüldüğünde, yatırımcının TL faizde kalmaya devam etmesini tavsiye ediyorum.

Aracı Kurumlarda Konsolidasyon Kaçınılmaz

Yabancı İşlemi Yapacağız

Yüzde 100 yerli işlemi yapan bir kurumuz. Banka aracı kurumları hariç özsermayesi en güçlü aracı kurum biziz. Bizim yükselmemizde sadece yabancıların payındaki gerileme değil, bizim güçlü hizmet kalitesi ve ağımızın da etkisi var. Önümüzdeki süreçte yabancı aracı kurumların bir kaçının daha piyasadan çekilmesini bekliyoruz. Yerli işlemi yapan bir aracı kurum olarak hedefimiz, bu kapanan yabancı işlemi yapan aracı kurumların portföylerinde söz sahibi olmak istiyoruz. Yani yakın zamanda yabancı işlemi de yapar hale geleceğiz. Tacirler.com.tr adresinden tüm finansal hizmetleri yerli yatırımcının yanında yabancı yatırımcıların da hizmetine sunabiliyoruz.

Yerli Aracı Kurumlar da Kapanacak

Bunun yanında yerli aracı kurum sayısı da çok fazla. Çoğu, tabela şirketi. Piyasanın canlı olduğu dönemde bu aracı kurumların satışı yönünde beklenti vardı. Hatta bazıları da 1-2 milyon dolar bedellerle satıldı. Ancak bu piyasa şartlarında satış da zorlaştı. Böyle olunca, yerli aracı kurumlarının bazılarının işlemlerini durdurmasını bekliyorum. Hem yabancı aracı kurum sayısındaki azalma ve buradan alacağız pay hem de yerli aracı kurum sayısındaki azalmayla birlikte, pazar payımızı artırmaya devam edeceğimizi düşünüyorum.

Aracı Kurumların Hedefinde Sadece 116 Bin Kişi Bulunuyor

İMKB’de 100 civarında olan aracı kurum olduğunu söyleyen Murat Tacir, ancak bu aracı kurumları komisyon geliri olarak besleyebilecek bir yatırımcı kitlesi olmadığını ifade ediyor. Tacir’in verdiği bilgilere göre, İMKB’de gerçek kişi olarak 900 bin hesap sayısı var. Bunun 101 bini 1 liranın altında, yani boş hesap. 683 bini 1 lira-10 bin lira arasında, 103 bini 10 bin 50 bin arasında.

Hesap bakiyesinde 50 bin-100 bin lira arasında olan kişi sayısı 20 bin, 100 bin 500 bin lira arası olan kişi sayısı 18 bin, 500 bin lira ile bir milyon lira arası olan kişi sayısı iki bin kişi ve hesabında 1 milyon liranın üzerinde olan rakam olan kişi sayısı bin 700 kişi.

Murat Tacir, “Bu tabloya bakıldığında 784 bin yatırımcının portföy büyüklüğü 10 bin liranın altında. Yani 100 aracı kuruma komisyon sağlayabilecek yatırımcı sayısı 116 bin kişi. İşte bu kadar dar bir pazarda aracı kurumlarda konsolidasyon kaçınılmaz. Çok küçük aracı kurumların bir bölümü piyasadan çıkacak” diyor.

Endeks Ticareti Yapılıyor

Telekomünikasyon, enerji, gıda, perakende gıda gibi sektörler, ekonomideki daralmadan muhakkak daha az etkileniyor. Ancak bu dönemde deyim yerindeyse ‘endeks ticareti’ yapılıyor. Bilançolar, sektörlerin performansı daha geri planda. Son yükselişte de bu durum kendini gösterdi. Likiditesi yüksek, endeksi taşıyan hisseler, ön plana çıktı. Söz konusu diğer sektörlere hak ettikleri öncelik verilmedi.

Türkiye ve dünya ekonomisine yön veren gelişmeleri yorulmadan takip edebilmek için her yeni güne haber bültenimiz “Sabah Kahvesi” ile başlamak ister misiniz?