- Anasayfa

- Capital Dergi

- Geniş Açı

- Yapılandırılmış sermaye piyasası araçları

Yapılandırılmış sermaye piyasası araçları

ÖST’ler, şirket ve yatırımcısı arasında teminatsız borç ilişkisi kurduğundan görece düşük bir risk profili taşır.

1.04.2013 00:00:000

2010 yılında hareketlenmeye başlayan yurtiçi özel sektör borçlanma araçları piyasasının, 2013 yılında 50 milyar TL’lik ihraç seviyesini aşarak önemli bir kilometre taşını daha geride bırakmasını öngörüyoruz. Hazine’nin 2012 yılında yurtiçinde 101,5 milyar TL tutarında bono/tahvil ihracı gerçekleştirdiğini göz önüne aldığımızda, bankaların başını çektiği özel sektörün, yılda 50 milyar TL’lik borçlanma aracı ihraç edebilir konuma gelmesi oldukça umut verici. İş Yatırım olarak gelişimine öncülük ettiğimiz özel sektör tahvil (ÖST) piyasasının kısa sürede vardığı nokta, bizleri hem sevindiriyor hem piyasaya yeni yatırım araçları sunma konusunda daha da heyecanlandırıyor. Bu yöndeki çalışmalarımızın bir ürününü mart ayında gerçekleştirdiğimiz yurtiçindeki ilk kira sertifikası halka arzıyla yatırımcılara sunduk. Bank Asya için aracılık ettiğimiz 125 milyon TL tutarındaki kira sertifikası ihracı, faizsiz yatırım araçlarını tercih edenler başta olmak üzere yatırımcıları yeni bir enstrümanla tanıştırdı. 2013 yılında gerek kira sertifikaları tarafında devam edecek ihraçlarımız, gerekse farklı yapılandırılmış sermaye piyasası araçlarıyla yatırımcılara yeni fırsatlar sunmaya devam edeceğiz.

Sermaye piyasası araçları ihraççılar için bir finansman kaynağını ifade ederken, yatırımcılara üstlenmiş oldukları risk ölçüsünde fiyatlanan getiri potansiyeli sunar. Sermaye piyasası araçlarının risk seviyeleri temelde ihraççı ve yatırımcı arasında kurdukları borç veya ortaklık ilişkisinden kaynaklanmaktadır. Bir şirketin ihraç ettiği ÖST’ler, şirket ve yatırımcısı arasında teminatsız borç ilişkisi kurduğundan görece düşük bir risk profili taşır. Aynı şirketin ihraç edeceği hisse senetleri ise salt ortaklık ilişkisi üzerine kurulu olup, şirketin tasfiyesi durumunda yatırımcılara yalnızca borç sonrası artık değeri sağlayabilecektir. Bu açıdan hisse senetlerinin risk profilleri ve getiri beklentileri ÖST’lere kıyasla daha yüksektir. Yapılandırılmış sermaye piyasası araçları ise borç ilişkisinin teminatlandırılarak risk profilinin ÖST’lere kıyasla daha düşürüldüğü veya borç ilişkisine ortaklık opsiyonu eklenerek getiri beklentisinin ÖST’lere kıyasla daha yükseltildiği özelleşmiş sermaye piyasası çözümlerini kapsamaktadır.

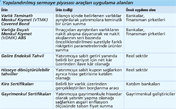

Tabloyu görmek için görsele tıklayın.

UYGULAMA ALANLARI NELER?

Dünyada uygulanan pek çok yapılandırılmış sermaye piyasası aracı için yasal altyapı Türkiye’de hazır bulunmakta olup, bu araçlar Sermaye Piyasası Kurulu’nun çıkarmış olduğu tebliğlerle düzenlenmektedir. Sermaye piyasalarımızda halihazırda yasal altyapısı bulunan ürünlerin bazıları ve bu ürünlerin örnek uygulama alanları tabloda özetleniyor. Her biri ayrı bir inceleme konusu olabilecek bu ürünlerden son zamanlarda gündemde olan kira sertifikaları ve gayrimenkul sertifikalarından daha detaylı olarak bahsedeceğiz.~

Kira sertifikaları, global sermaye piyasalarında yaygın olarak kullanılan ve özellikle faizsiz araçları tercih eden yatırımcılara yönelik olarak yapılandırılan sukukların ülkemiz sermaye piyasalarındaki karşılığıdır. Global ekonomik kriz sonrası sağlanan likiditeyle sukuk piyasaları hızlı bir toparlanma sürecine girdi. International Islamic Financial Market verilerine göre 2012’de global piyasalarda 130 milyar dolar üzerinde sukuk ihracı gerçekleşti. Hazine Müsteşarlığı 2012 Eylül ayında 1,5 milyar dolar tutarında 5,5 yıl vadeli yurtdışı sukuk ihracıyla bu finansman kaynağını da kullanmaya başladı. Ekim ayında Hazine bu defa yurtiçindeki yatırımcılara yönelik olarak ve kamuya ait taşınmazları ihraca konu ederek ilk kira sertifikası ihracını gerçekleştirdi. Bir özel sektör şirketi tarafından yurtiçinde ihraç edilen ilk kira sertifkası halka arzı ise 1 Mart 2013 tarihinde İş Yatırım liderliğinde Bank Asya tarafından gerçekleştirildi.

KİRA SERTİFİKALARI YAPISI

Kira sertifikaları SPK’nın 1 Nisan 2010 tarihinde çıkardığı Kira Sertifikalarına ve Varlık Kiralama Şirketlerine İlişkin Esaslar Hakkında Tebliğ ile düzenlenen “sale and leaseback” olarak adlandırılan “devir ve geri kiralama” modelinde yapılandırıldı.

İhraç ile finansman sağlayacak şirket olan “Kaynak Kuruluş” (KK), bilançosundaki devre konu “varlığı” (menkul veya gayrimenkul mallar ve maddi olmayan varlıklar) ihraç özelinde kurulacak olan “Varlık Kiralama Şirketi”ne (VKŞ) devredip, ondan geri kiralamaktadır. VKŞ, kira sertifikası ihraç hasılatı ile KK’ya varlık satış tutarını öderken, KK edindiği kira gelirleriyle de kira sertifikası sahiplerinin kupon ödemelerini gerçekleştiriyor. Vade sonunda VKŞ, varlığı KK’ya satıp elde ettiği hasılatla, kira sertifikalarının itfasını gerçekleştirmiş oluyor. SPK’nın mevcut tebliği halihazırda güncellenme aşamasında olup kapsamının daha da genişleyeceği beklenmektedir.

KİRA SERTİFİKALARI VE RİSK

Kira sertifikası modelinde finansman sağlayan şirketle yatırımcı arasında doğrudan borç ilişkisi kurulması yerine, şirketin sahip olduğu varlıkların yatırımcı hesabına devrolunması ve daha sonra şirkete geri kiralanması yoluyla şirket ve yatırımcı arasında nakit akışı sağlanmaktadır. Yatırımcının elde edeceği dönemsel gelir ödemeleri kiracı sıfatıyla şirketin yapacağı kira ödemelerine, anapara geri ödemesi ise yine şirketin vade sonunda devretmiş olduğu varlığı devir bedeli üzerinden geri alım taahhüdüne bağlıdır. Bu açıdan yatırımcı, şirketin kredi riskine maruz kalmakta ve bu risk ölçüsünde bir getiri beklemektedir.

Bununla birlikte kira sertifikası ihraçlarında ihraççının yükümlülüğü karşısında yatırımcıların vade süresince sahip olacakları bir varlık bulunduğundan, bu varlığın teminat teşkil ettiği ve dolayısıyla şirket kredi riskinin varlığın kalitesi ölçüsünde bertaraf edildiği bir yapı ortaya çıkmaktadır. Bu yapıda devre konu varlıklara yeni Sermaye Piyasası Kanunu ile yatırımcılar lehine sıkı bir korunma sağlanmaktadır. İlgili kanun maddesinde kira sertifikaları itfa edilinceye kadar varlık kiralama şirketinin portföyünde yer alan varlıklar ve haklar, ihraççının yönetiminin veya denetiminin kamu kurumlarına devredilmesi halinde dahi teminat amacı dışında tasarruf edilemeyeceği, rehnedilemeyeceği, teminat gösterilemeyeceği, üzere haczedilemeyeceği, iflas masasına dahil edilemeyeceği belirtilmektedir.~

Kira sertifikalarının doğal ihraççıları öncelikle katılım bankaları gibi yalnızca faizsiz kaynaklardan fonlama sağlayan şirketlerdir. Bu ürünlerin doğal yatırımcıları olarak ise faizsiz yatırım araçlarını tercih eden yatırımcıları sayabiliriz. Bununla birlikte ürünün risk profili açısından teminatlı bir yapıda olması, konvansiyonel tahvillere yatırım yapan bireysel ve kurumsal yatırımcılara da cazip gelmektedir. İhraççı tarafında ise ürüne başta gayrimenkul varlıklar olmak üzere, bilançosunda bulunan çeşitli varlıkları konu ederek konvansiyonel borçlanma araçlarına nazaran daha uygun maliyette finansman arayışında olan şirketler de ilgi göstermektedir.

Yapılandırılmış ürünler tarafında 2013 yılında ihraç gerçekleşmesini beklediğimiz bir diğer ürün de gayrimenkul sertifikalarıdır. Gayrimenkul sertifikaları, yatırımcılarına konut veya ticari projelerde oluşan değer artışından yararlanma imkanı sağlayan yeni bir sermaye piyasası aracıdır.

Gayrimenkul geliştiricileri tarafından projenin belirli bir bölümünü veya bu bölümlere ilişkin belirli bir metrekareyi temsilen ihraç edilecektir. 2-3 yıl vadelerde ihraç edilmesini beklediğimiz sertifikalarda yatırımcılar vade sonunda ellerinde yeter sayıda sertifika bulunması durumunda ve tercih etmeleri durumunda fiziki olarak gayrimenkul sahibi olacaktır (asli edim).

Yeterli sayıda sertifikası bulunmayan veya asli edim tercihi belirtmeyen yatırımcılar ise açık artırmayla satılacak gayrimenkul hasılatından ellerindeki sertifika payına düşen kısmı elde edeceklerdir. Yatırımcıların gayrimenkul satış fiyatından bağımsız bir taban fiyat opsiyonları bulunacak olup açık artırmada oluşan fiyatın bu taban fiyatın altında kalması durumunda ihraççı taban fiyattan sertifikaları geri alacaktır. Taban fiyat belirlenirken ihraççıya başlangıçtaki yatırımı üzerine asgari enflasyon ölçüsünde bir getiri potansiyeli sağlanması, ürünün pazarlanabilirliği açısından önem taşımaktadır. Yatırımcıya yönelik taban fiyat garantisi ihraççının bir taahhüdü olduğundan, üründe projenin fizibilitesi kadar ihraççı kredi profili de önem taşımaktadır.

Yapılandırılmış sermaye piyasası araçlarında yatırımcı potansiyeli TSPAKB verilerine göre yurtiçi yatırımcıların 09/2012 itibarıyla toplam 865 milyar TL’lik tasarruflarının yüzde 86’sının mevduat (TL, döviz, katılım hesabı) ve DİBS gibi düşük risk kategorisindeki yatırım araçlarında, 72 milyar TL’lik kısmının (yüzde 8) ise hisse senetlerinde değerlendirildiği gözlemlenmektedir.

Günümüzde düşen faiz koşulları reel getirilere de yansımış, yatırımcılar için yüksek getiri daha aranır bir hal almıştır. Bu açıdan yatırımcı tarafında özellikle mevduat faizlerinin üstünde getiri sunan araçlara ilginin artarak devam etmesini bekliyoruz.

İş Yatırım olarak yatırımcıların bu beklentilerini karşılamak üzere ve ihraççılara uygulanabilir finansman çözümleri üretme yönünde çalışmalarımız artarak devam edecektir.

Türkiye ve dünya ekonomisine yön veren gelişmeleri yorulmadan takip edebilmek için her yeni güne haber bültenimiz “Sabah Kahvesi” ile başlamak ister misiniz?